Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Dans le monde de l'investissement, le private equity se distingue comme une voie royale pour ceux qui cherchent à diversifier leur portefeuille, au-delà de l’investissement en Bourse !

Ce guide explore le domaine du capital-investissement, un univers où audace et technique se rencontrent pour transformer des entreprises prometteuses en géants de leur secteur. Que vous soyez un investisseur aguerri cherchant à étendre vos horizons ou un novice curieux de découvrir comment investir dans des sociétés non cotées, vous trouverez ici les clés pour comprendre le private equity !

Comprendre le Private Equity

Définition du Private Equity

Le Private Equity, également connu sous le nom de Capital-investissement, est une forme d'investissement dans laquelle des individus ou des fonds injectent des capitaux dans des entreprises privées, c'est-à-dire non cotées en bourse.

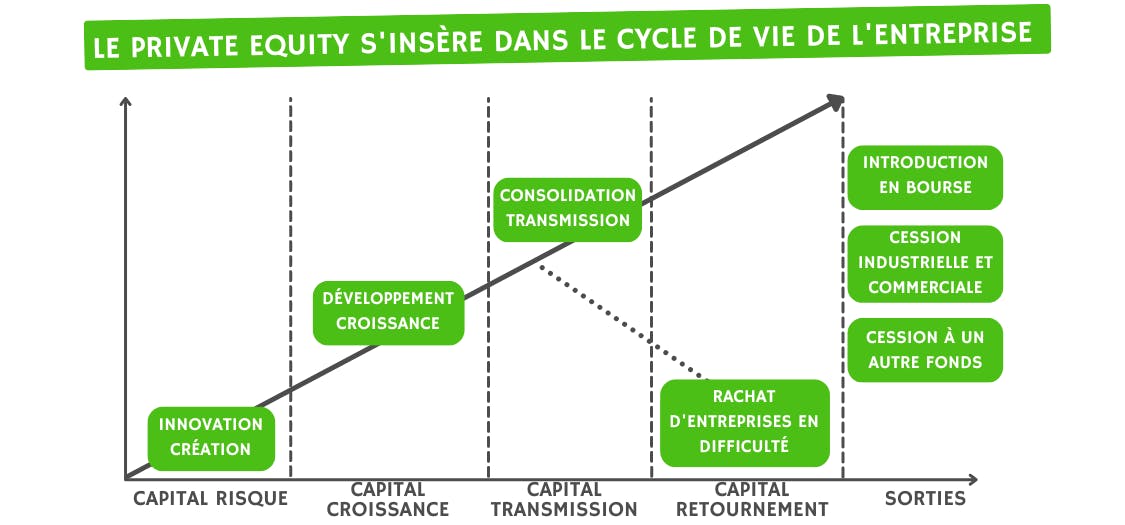

Ces investissements peuvent intervenir à différents stades du développement de l'entreprise, de la phase de démarrage jusqu'à la maturité. L'objectif principal de ce type d'investissement est de générer une plus-value lors de la revente des parts de l'entreprise, souvent après une phase d'amélioration de la gestion et de la performance de celle-ci. C'est une classe d'actifs à part entière qui joue un rôle essentiel tout au long du cycle de vie de l'entreprise.

Le rôle du Capital-investissement

Le capital-investissement, ou Private Equity, joue un rôle crucial dans le financement et le développement des entreprises. Ce type d'investissement fournit des capitaux nécessaires pour le démarrage, l'expansion ou le redressement d'une entreprise.

Le capital-investissement peut également aider à faciliter une transition stratégique, par exemple lors d'un changement de propriété ou d'une acquisition. Les entreprises qui bénéficient de cet investissement sont des sociétés non cotées, c'est-à-dire qu'elles ne sont pas inscrites en bourse.

Il est important de noter que l'objectif du capital-investissement est de réaliser une plus-value lors de la revente des parts de l'entreprise, généralement après une période de quatre à sept ans.

Le principe des sociétés non cotées

Les sociétés non cotées sont celles qui ne sont pas inscrites sur une bourse publique. Par conséquent, leurs actions ne sont pas disponibles pour être achetées et vendues librement par le grand public. Ces entreprises peuvent être de toutes tailles, des startups aux grandes entreprises établies.

L'investissement en private equity dans ces sociétés se fait généralement de deux manières :

- Investissement direct : L'investisseur achète directement des parts dans une société non cotée. Cela peut impliquer une participation active dans la gestion de l'entreprise.

- Investissement via un fonds de private equity : L'investisseur investit dans un fonds qui, à son tour, investit dans une sélection de sociétés non cotées. C'est le gestionnaire du fonds qui s'occupe de la sélection et de la gestion des investissements.

Ces investissements comportent un niveau de risque plus élevé que les investissements dans les entreprises cotées. Les sociétés non cotées n'ont pas l'obligation de publier autant d'informations que les sociétés cotées, ce qui peut rendre plus difficile l'évaluation de leur performance et de leur santé financière. De plus, les actions de ces sociétés sont généralement moins liquides, ce qui signifie qu'il peut être plus difficile de vendre ses parts.

Les fonctions clés du capital-investissement

Lorsque vous décidez d'investir en Private Equity, il est crucial de comprendre les différentes manières de le faire. Le capital-investissement se divise en plusieurs catégories, chacune répondant à des objectifs et à des stratégies d'investissement spécifiques. Voici un aperçu des quatre principales fonctions clés du capital-investissement :

Capital Risque

Le Capital Risque, ou Venture Capital, est destiné aux startups et aux entreprises en phase de démarrage présentant un fort potentiel de croissance. En tant qu'investisseur, vous apportez des capitaux nécessaires au développement de ces entreprises en échange d'une participation au capital. Cet investissement comporte un niveau de risque élevé étant donné l'incertitude liée à la réussite de ces jeunes pousses. Toutefois, le rendement peut être considérable si l'entreprise parvient à réaliser son potentiel.

Capital Croissance

Le Capital Croissance, ou Growth Capital, s'adresse aux entreprises établies qui ont déjà fait leurs preuves sur le marché, mais qui nécessitent des fonds supplémentaires pour se développer. Cela peut concerner le financement d'une expansion géographique, le développement de nouveaux produits, ou l'acquisition de concurrents. Ici, le risque est généralement plus faible que dans le capital risque, car l'entreprise dispose déjà d'une base solide.

Capital Transmission

Le Capital Transmission, aussi connu sous l'appellation LBO (Leveraged Buy-Out), implique l'acquisition d'une entreprise majoritairement financée par de la dette. C'est une stratégie courante pour les reprises d'entreprises par les managers (MBO) ou par des tiers (MBI). Cette méthode permet aux investisseurs de prendre le contrôle d'une entreprise avec un apport en capital relativement limité, tout en visant à améliorer sa valeur avant de la revendre.

Capital Retournement

Le Capital Retournement concerne les entreprises en difficulté financière qui nécessitent un investissement pour se restructurer. En tant qu'investisseur, vous participez à la remise sur pied de l'entreprise, souvent en apportant non seulement des fonds, mais aussi une expertise en gestion. Cela représente un défi significatif et un niveau de risque élevé, mais le succès de la restructuration peut conduire à une récompense tout aussi importante.

Bon à savoir 💡

En comprenant ces différentes fonctions du capital-investissement, vous serez mieux équipé pour choisir la stratégie d'investissement qui correspond le mieux à vos objectifs financiers et à votre appétit pour le risque. Investir en private equity offre des opportunités uniques de participer au développement et au succès d'entreprises prometteuses, tout en contribuant à l'économie réelle.

Investir grâce aux acteurs du Private Equity !

Les entreprises cibles

Les entreprises cibles pour le Private Equity sont diverses et peuvent être à différents stades de développement. Elles peuvent être des startups à fort potentiel, des entreprises en phase de croissance, ou même des sociétés en difficulté qui cherchent à se restructurer. Ces sociétés sont non cotées en bourse.

Dans le choix des entreprises cibles, certains secteurs d'activité peuvent être privilégiés en fonction de la stratégie de l'investisseur ou du fonds de Private Equity. Cela peut inclure par exemple des secteurs en forte croissance, des secteurs innovants ou des secteurs plus stables, mais à forte rentabilité.

L'objectif pour le fonds de Private Equity est de transformer ces entreprises cibles en sociétés matures et rentables, afin de pouvoir les revendre avec une plus-value significative.

Les investisseurs en Private Equity

Les investisseurs en Private Equity sont variés et peuvent être classés en deux grandes catégories.

Les investisseurs institutionnels, tels que les fonds de pension, les compagnies d'assurance, et les fondations, qui disposent d'importants capitaux à investir sur le long terme.

D'autre part, on retrouve les investisseurs particuliers fortunés, souvent désignés sous le terme de "business angels". Ces derniers investissent généralement leur propre argent dans des startups prometteuses.

Bon à savoir 💡

Vous connaissez l’émission "Qui veut être mon associé" ? C’est exactement ce que font les investisseurs Anthony Bourbon, Tony Parker ou encore Kelly Massol ! Ils investissent de l’argent dans des petites sociétés avec comme objectif de les faire grandir, et surtout, de les faire devenir rentable vite !

Enfin, il existe aussi des sociétés financières spécialisées dans l'investissement en Private Equity, à l'instar de Blackstone ou Altamir. Ces acteurs jouent un rôle majeur sur le marché du Private Equity en fournissant des capitaux importants pour le financement de sociétés non cotées.

Comment intégrer le Private Equity dans son portefeuille d’investissement ?

Intégrer le Private Equity peut se faire de plusieurs façons. L'investissement direct dans des sociétés non cotées est l'une des possibilités. Cela signifie devenir actionnaire et parfois s'impliquer activement dans la gestion de l'entreprise. Mais investir en direct dans une entreprise ne se fait qu’avec des gros montants, il faut donc avoir les moyens d’investir plus de 100 000€ ! Une autre option est l'investissement indirect via des fonds de Private Equity.

Pour choisir l'option qui vous convient le mieux, plusieurs facteurs sont à considérer :

- Votre profil d'investisseur et votre tolérance au risque : Le Private Equity est un investissement à long terme qui nécessite une certaine stabilité financière.

- Votre capacité à évaluer des entreprises non cotées : Contrairement aux sociétés cotées, les sociétés non cotées ne sont pas tenues de publier autant d'informations.

- La liquidité : Les parts des sociétés non cotées sont généralement moins liquides, ce qui signifie qu'elles peuvent être plus difficiles à vendre.

Il est aussi crucial de s'informer sur les opportunités sur les marchés, y compris le marché secondaire. Une approche équilibrée et diversifiée est recommandée.

Les fonds de Private Equity

Les fonds de Private Equity constituent une pierre angulaire de l'écosystème du capital-investissement. On les appelle dans le jargon financier des OPCVM. Ils jouent un rôle crucial en agissant comme intermédiaires entre les investisseurs individuels ou institutionnels et les sociétés non cotées en quête de capital.

Ces fonds rassemblent des capitaux auprès de divers investisseurs pour les réinvestir dans un portefeuille équilibré d'entreprises privées, couvrant un large éventail de secteurs et de stades de développement. Voici un aperçu détaillé des différents types de fonds de Private Equity :

- Fonds Commun de Placement à Risque (FCPR) : Ils sont conçus pour les investisseurs désireux de s'impliquer dans des entreprises non cotées à fort potentiel de croissance. Ces fonds investissent principalement dans des entreprises en phase de développement ou d'expansion. Leur objectif est de réaliser une plus-value significative sur le long terme. Les FCPR offrent aux investisseurs l'opportunité de participer à la croissance de sociétés innovantes tout en bénéficiant d'avantages fiscaux attractifs.

- Fonds Professionnels de Capital Investissement (FPCI) : Auparavant connus sous le nom de Fonds Communs de Placement à Risques (FCPR), ils sont réservés aux investisseurs professionnels. Ils présentent une flexibilité plus importante en termes de stratégies d'investissement et de choix des actifs. Les FPCI peuvent investir dans une large variété d'entreprises, des startups aux sociétés en phase de retournement, offrant ainsi une diversification accrue du portefeuille.

- Fonds Commun de Placement dans l’Innovation (FCPI) : Ils sont spécialement conçus pour financer les entreprises innovantes. En investissant dans un FCPI, vous soutenez le développement de technologies de pointe et de nouveaux modèles économiques. Ces fonds ciblent les entreprises qui consacrent une part significative de leurs dépenses à la recherche et au développement. En plus du potentiel de rendement élevé, investir dans un FCPI peut vous permettre de bénéficier d'avantages fiscaux, rendant ces fonds particulièrement attractifs pour les investisseurs cherchant à conjuguer rendement et innovation.

- Fonds d’Investissement de Proximité (FIP) : Ils permettent d'investir dans des petites et moyennes entreprises régionales, favorisant ainsi le développement économique local. Ces fonds se concentrent sur des investissements à proximité géographique des investisseurs, offrant une opportunité unique de contribuer directement à l'économie de leur région. Comme les FCPI, les FIP offrent également des incitations fiscales, encourageant ainsi l'investissement dans les PME locales.

Les fonds de Private Equity, avec leur diversité et leur capacité à soutenir des entreprises à différents stades de développement, jouent un rôle indispensable dans le financement de l'innovation et de la croissance économique. En choisissant judicieusement parmi ces types de fonds, vous pouvez aligner vos investissements avec vos objectifs financiers, votre appétit pour le risque et votre désir de contribuer à l'économie réelle.

Les critères de choix d'un fonds d’investissement

Lors de la sélection d'un investissement en Private Equity, plusieurs critères sont à prendre en compte.

- La stratégie d'investissement du fonds de Private Equity : Cette stratégie doit être en adéquation avec votre profil d'investisseur et tes objectifs financiers. Il est nécessaire de comprendre si le fonds mise sur des entreprises en phase de démarrage, en croissance ou en restructuration.

- La qualité et l'expérience de l'équipe de gestion : Une équipe bien formée et expérimentée peut faire une différence significative dans la capacité du fonds à générer des rendements.

- Le track record du fonds de Private Equity : Un historique de performances solides peut être un bon indicateur de la capacité du fonds à générer des rendements à l'avenir.

- Les frais de gestion et autres coûts associés : Il est crucial de comprendre tous les coûts impliqués dans l'investissement et comment ils peuvent influencer les rendements.

- La durée d'engagement : Les investissements en Private Equity nécessitent souvent un engagement à long terme. Assurez-vous que la durée d'engagement convient à votre situation financière et à vos objectifs.

Il convient également de se renseigner sur les conditions spécifiques de l'investissement, telles que les modalités de sortie et les protections offertes aux investisseurs !

Savoir évaluer un investissement en Private Equity

Évaluer correctement un investissement en Private Equity est essentiel pour maximiser vos chances de succès et minimiser les risques associés, surtout si vous souhaitez le faire en direct. Cette démarche complexe requiert une analyse approfondie de plusieurs facteurs clés. Voici comment vous pouvez procéder pour évaluer efficacement un investissement en Private Equity :

Comprendre la stratégie de l'entreprise

Avant tout, vous devez comprendre la stratégie globale de l'entreprise dans laquelle vous envisagez d'investir. Cela inclut sa vision, ses produits ou services, son modèle économique, ainsi que ses plans de croissance. Évaluer sa position sur le marché, ses avantages concurrentiels et ses perspectives de développement vous permettra de juger de son potentiel de croissance et de rentabilité.

Analyser les performances financières passées

Les performances financières historiques fournissent des indications précieuses sur la gestion et la viabilité de l'entreprise. Examinez les états financiers des dernières années pour évaluer la rentabilité, la croissance du chiffre d'affaires, la gestion des coûts, et la structure de capital de l'entreprise. Des performances financières solides et stables sont souvent de bons indicateurs de la santé et du potentiel futur de l'entreprise.

Évaluer l'équipe de gestion

L'équipe de gestion joue un rôle déterminant dans le succès d'une entreprise. Évaluez les compétences, l'expérience, et la vision du management. Une équipe de direction expérimentée, compétente, et engagée est essentielle !

Comprendre le marché et l'industrie

Une compréhension approfondie du marché et de l'industrie est indispensable. Analysez la taille du marché, les tendances, les dynamiques concurrentielles et les facteurs réglementaires. Un marché en croissance avec des perspectives positives augmente les chances de réussite de l'investissement. En revanche, un marché saturé ou en déclin peut présenter des risques significatifs.

Évaluer les risques associés

Tout investissement comporte des risques. Identifiez et évaluez les risques spécifiques associés à l'entreprise et à l'industrie, tels que les risques financiers, opérationnels, réglementaires, et de marché. Comprendre ces risques vous permettra de développer des stratégies pour les atténuer.

Projeter les retours sur investissement

Enfin, estimez les retours potentiels sur l'investissement en analysant les scénarios de sortie possibles, tels que la vente de l'entreprise, l'introduction en bourse, ou la cession à un autre investisseur privé. Ces projections doivent prendre en compte le temps nécessaire pour réaliser ces retours et les incertitudes liées à leur réalisation.

Est-ce le bon moment pour investir en Private Equity ?

L'investissement en Private Equity continuez d'attirer l'attention en 2025, offrant des opportunités uniques malgré un paysage économique et financier en constante évolution. Voici comment le contexte actuel influence le secteur du Private Equity et ce que cela signifie pour les investisseurs potentiels.

Le contexte économique et financier actuel

En 2025, le secteur du Private Equity est marqué par plusieurs facteurs clés qui influencent les décisions d'investissement :

- Renaissance économique : Après des périodes de turbulence (covid, guerres,…), l'économie mondiale connaît une phase de croissance relativement stable. Cette reprise soutient les valorisations des entreprises et crée un environnement propice aux investissements en Private Equity, en particulier dans les secteurs bénéficiant directement de la reprise.

- Innovation technologique : L'innovation continue de jouer un rôle crucial, avec des secteurs tels que la technologie, la santé, et les énergies renouvelables qui se distinguent. Les fonds de Private Equity qui ciblent ces domaines d'innovation peuvent offrir des rendements attractifs grâce à la croissance accélérée et à la transformation numérique.

- Taux d'intérêt et liquidité : Les politiques monétaires adoptées par les banques centrales autour du globe ont un impact sur les taux d'intérêt et la disponibilité des liquidités. Ces conditions affectent le coût du financement et la valorisation des entreprises, soulignant l'importance d'une évaluation minutieuse des conditions de marché.

L'impact des tendances récentes sur le secteur du Private Equity

Le secteur du Private Equity en 2025 est également façonné par des tendances récentes et des évolutions sectorielles :

- Diversification et résilience : La nécessité de diversifier les portefeuilles et de renforcer la résilience des entreprises face aux chocs économiques est plus prononcée que jamais. Les investisseurs cherchent à équilibrer leurs portefeuilles avec des investissements dans des secteurs moins sensibles aux cycles économiques.

- Durabilité et responsabilité sociale : L'intérêt croissant pour les investissements responsables et durables influence les décisions des fonds de Private Equity. Les entreprises qui intègrent des pratiques durables et éthiques dans leur modèle d'affaires attirent davantage d'investissements, reflétant un changement dans les critères d'évaluation des opportunités d'investissement.

- Adaptation aux changements réglementaires : Les évolutions réglementaires, notamment en matière de transparence financière et d'impact environnemental, requièrent une vigilance accrue. Les investisseurs doivent se tenir informés des changements législatifs qui pourraient affecter le secteur du Private Equity et ajuster leurs stratégies en conséquence.

Le rendement d'un investissement en Private Equity

Investir en Private Equity est souvent perçu comme une opportunité de générer des rendements supérieurs à ceux des marchés publics. Cependant, ces rendements potentiels s'accompagnent d'un niveau de risque et d'engagement à long terme spécifiques. Voici ce que vous devez savoir sur le rendement d'un investissement en Private Equity en 2025.

Évaluer le rendement dans le contexte de 2025

En 2025, plusieurs facteurs impactent le rendement potentiel des investissements en Private Equity :

- Dynamiques de marché : La reprise économique et l'accent mis sur l'innovation technologique offrent des opportunités de croissance pour les entreprises dans les secteurs ciblés par les fonds de Private Equity, potentiellement conduisant à des rendements élevés.

- Volatilité des marchés financiers : La volatilité persistante des marchés financiers peut rendre les investissements en Private Equity plus attractifs, car ils offrent un potentiel de diversification et de protection contre les fluctuations à court terme des marchés publics.

- Sensibilité aux taux d'intérêt : Les conditions de financement et les valorisations d'entreprise peuvent être sensibles aux politiques monétaires, notamment aux taux d'intérêt. Une analyse attentive des conditions macroéconomiques est essentielle pour évaluer les perspectives de rendement.

Les risques liés à l'investissement en Private Equity

Bien que les investissements en Private Equity puissent offrir des rendements attractifs, ils comportent également des risques et des considérations spécifiques, tels que :

- Illiquidité : Les engagements en Private Equity sont généralement à long terme, avec des périodes de détention qui peuvent s'étendre sur plusieurs années, limitant la liquidité des investissements.

- Complexité et coûts : Les structures d'investissement en Private Equity peuvent être complexes et impliquer des frais de gestion et de performance élevés.

- Sélection et due diligence : Le succès des investissements en Private Equity repose sur une sélection rigoureuse des entreprises et une due diligence approfondie, nécessitant une expertise et des ressources significatives.

La fiscalité du Private Equity en France

Pour les investisseurs individuels en France, investir en Private Equity peut offrir des avantages fiscaux notables, notamment :

- Réduction d'impôt sur le revenu : Les investissements dans certains fonds de Private Equity, comme les FCPI et les FIP, peuvent ouvrir droit à une réduction d'impôt sur le revenu, calculée sur le montant des souscriptions et dans la limite de certains plafonds.

- Exonération des plus-values : Sous certaines conditions, notamment de durée de détention, les plus-values réalisées à la sortie des investissements en Private Equity peuvent bénéficier d'une exonération d'impôt sur les plus-values, ce qui améliore le rendement net de l'investissement pour les particuliers.

- Prélèvements sociaux : Les revenus et plus-values issus des investissements en Private Equity sont également soumis aux prélèvements sociaux, bien que certaines exonérations ou réductions puissent s'appliquer en fonction de la durée de détention des investissements.

Cela va aussi dépendre de votre investissement : si vous le faites en direct, ou en passant par une enveloppe d’investissement. Par exemple, il est tout à fait possible d’investir dans un fonds d’investissement en Private Equity via une assurance-vie. Ce sont donc les règles fiscales de l’assurance-vie qui s’appliqueront ! D’ailleurs, investir via une assurance-vie peut être intéressant, car vous pouvez investir des plus petits montants !

Bon à savoir 💡

À titre d’exemple, le fonds d’investissement Eurazeo Principal Investments permet d’investir dès 1000€ via certains contrats d’assurance-vie. Si vous avez un petit budget, cela vous permet donc d’investir simplement dans le Private Equity !

FAQ : Comment investir en private equity ?

Comment investir en private equity ?

Pour investir en private equity, vous avez le choix entre investir directement dans une entreprise non cotée ou via un fonds de private equity. L'investissement direct nécessite souvent une somme importante et une certaine expertise, tandis que les fonds permettent d'accéder à un portefeuille diversifié.

Qui peut investir en private equity ?

Les investisseurs institutionnels et les particuliers fortunés sont les principaux acteurs du private equity. Récemment, les options se sont élargies, permettant aux investisseurs individuels d'accéder à ce marché via des fonds spécialisés.

Combien faut-il investir en private equity ?

L'investissement minimum peut varier : directement dans une entreprise, cela peut nécessiter plus de 100 000€, tandis que l'investissement via des fonds peut débuter à partir de quelques milliers d'euros, rendant le private equity plus accessible.

Comment gagner de l’argent en private equity ?

En private equity, le gain provient de la plus-value réalisée à la revente des parts de l'entreprise, après une période d'amélioration de sa gestion et de sa performance. Les rendements peuvent être significatifs, mais ils s'accompagnent d'un risque plus élevé.

Comment se lancer dans le private equity ?

Pour débuter en private equity, renseignez-vous sur les différentes stratégies d'investissement et évaluez votre appétit pour le risque. Considérez l'investissement via des fonds de private equity comme point de départ pour bénéficier d'une gestion professionnelle et d'une diversification.