Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Dans un monde en constante évolution, assurer la sécurité financière de son avenir est devenu une priorité incontournable. L'une des étapes clés vers cette sécurité réside dans une planification réfléchie et stratégique pour la retraite.

Investir pour sa retraite n'est pas seulement une décision judicieuse, c'est un engagement envers une vieillesse sereine et confortable. Cependant, la route vers une retraite bien financée est semée d'embûches et nécessite une compréhension approfondie des différentes options d'investissement disponibles.

Dans cet article, nous explorerons pourquoi il est crucial d'investir pour sa retraite et quelles sont les opportunités d'investissement pour s’assurer un futur financièrement stable !

Pourquoi investir pour sa retraite est important ?

Avant de répondre à la question ultime de comment investir pour sa retraite, il faut déjà que vous compreniez pourquoi investir pour votre retraite est primordial, voire obligatoire !

Et pour ça, regardons de plus près la retraite en quelques chiffres :

Les revenus à la retraite ont tendance à baisser de 30 à 50% par rapport à nos derniers salaires

L’écart entre le dernier salaire et la pension de retraite peut parfois être important. Par comparaison, la pension de retraite moyenne est de 1 420 euros nets par mois en 2021. A contrario, le salaire mensuel moyen des Français se situe à 2 524 euros net par mois en 2021 ! (source : Insee)

On peut d’ores et déjà répondre à l’une de vos questions : faire un placement pour la retraite est nécessaire ? Oui.

La retraite dure en moyenne 27 ans

C’est donc 27 ans de revenus à anticiper. Avec une pension de retraite bien inférieure à votre salaire, si vous souhaitez maintenir un niveau de vie similaire, il est important d'anticiper ta retraite. (source : COR)

Les femmes ont une pension inférieure de 40 % à celle des hommes

Désolé mesdames, mais il est encore plus urgent d'anticiper sa retraite si vous êtes une femme. L'inégalité homme/femme persiste même à la retraite : la pension moyenne d’une femme en 2021 est 1 178€ brut contre 1951€ brut pour un homme. (source : Insee)

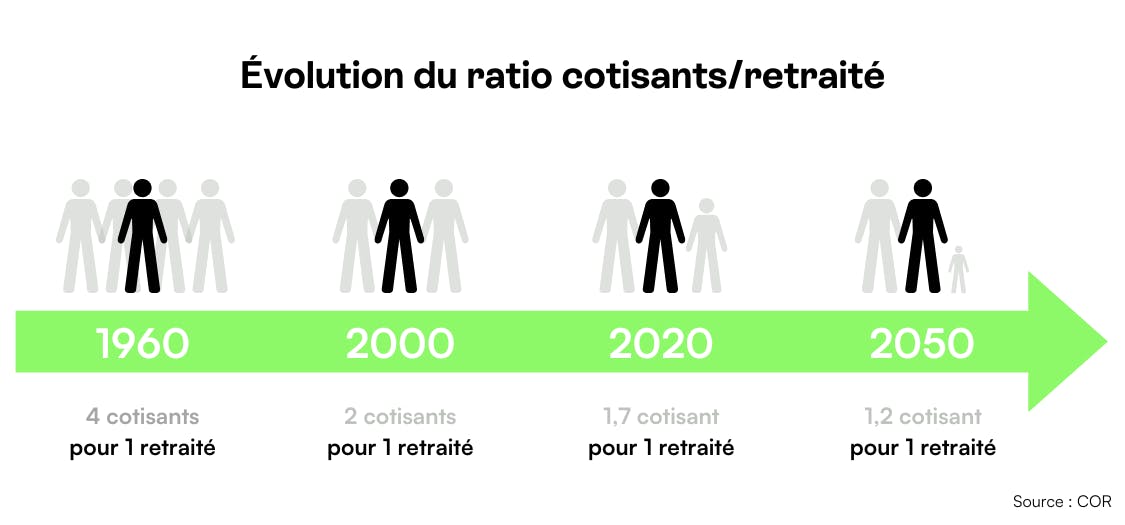

Le nombre de cotisants pour un retraité ne fait que diminuer

Laissez-moi vous faire un petit rappel sur notre système de retraite. Mis en place en 1945, le régime de retraite en France repose sur un principe de solidarité entre les générations, où les individus en activité (les travailleurs) contribuent financièrement au bien-être des retraités.

En pratique, les cotisations des travailleurs servent à financer les pensions des plus âgés, ce qui caractérise ce régime comme étant un système de retraite par répartition. Ce mécanisme se distingue du modèle de retraite par capitalisation, courant aux États-Unis, où les travailleurs épargnent en vue de leur propre retraite.

Le problème, c’est que le nombre de cotisants (c’est-à-dire de personnes actives) pour un retraité est de plus en plus faible. Aujourd’hui, il y a environ 1,7 cotisant pour un retraité. Mais en 2050, ce chiffre pourrait être de 1,2 cotisant pour 1 retraité et continué de diminuer par la suite.

C’est d’ailleurs une des raisons qui a poussé le gouvernement à revoir notre système de retraite. Car, moins il y aura de cotisants, plus la pension de retraite sera faible. Mais bon, nous ne sommes pas là pour rentrer dans des débats politiques. On est là pour vous faire comprendre que penser à votre retraite dès aujourd’hui, c’est important !

Et si vous n’êtes pas encore convaincu qu’investir pour sa retraite est important, laisse-moi vous présenter notre simulateur retraite.

Et si vous vous demandez s’il y a une erreur dans notre simulateur, la réponse est non. Désolé, mais c'est bien la retraite que vous toucherez si vous ne faites rien !

Comment investir pour sa retraite ?

Revenons maintenant à la question qui nous intéresse : comment investir pour sa retraite ? Bonne nouvelle pour vous, il existe de nombreuses manières d’investir pour sa retraite, ouf !

La première solution d’investissement retraite est certainement le plus connu : le PER, aka le Plan Épargne Retraite.

Investissement retraite n°1 : le Plan Épargne Retraite (PER)

Comme son nom l’indique, le PER est un placement conçu spécifiquement pour la retraite, mais pas que ! Il permet également de diminuer son imposition.

Son fonctionnement est assez simple et ressemble beaucoup à celui de l’assurance-vie. L’argent que vous mettez de côté dans votre PER est investi dans des actions, des obligations ou encore des fonds communs de placement. L’objectif est de faire fructifier votre épargne sur le long terme.

Comme ce placement existe spécifiquement pour la retraite, l’argent est bloqué jusqu’à ce moment-là (sauf cas exceptionnel).

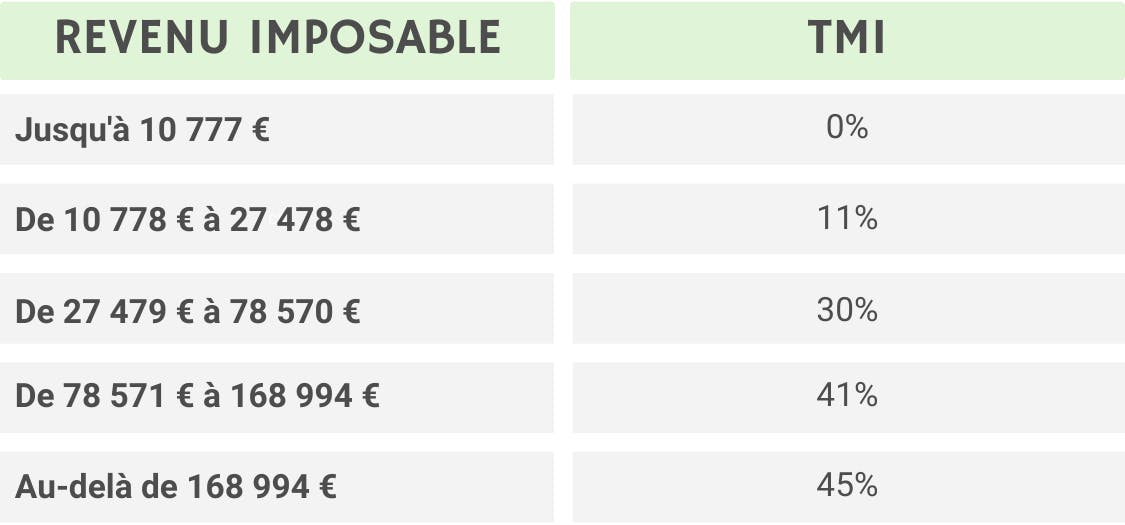

Comme nous vous le disions juste au-dessus, un point très important qui rend le PER intéressant, c’est le fait qu’il offre des avantages fiscaux. En effet, les sommes que vous épargnez sur votre PER sont déductibles, en fonction de votre tranche marginale d’imposition (aussi appelée TMI), ce qui peut réduire le montant des impôts que vous devez payer chaque année !

Cependant, il est important de garder à l’esprit que chaque avantage fiscal a son revers ! Lorsque vous serez à la retraite et souhaiterez retirer votre argent, une lourde fiscalité s’appliquera. En effet, vous serez imposé à la fois sur votre capital et sur vos plus-values.

L’imposition sur votre capital sera équivalente aux avantages fiscaux que vous avez eus pendant votre vie active, sauf si votre tranche marginale d’imposition diminue à la retraite !

MPP, dites-m’en plus sur la TMI

Votre tranche marginale d’imposition n’est pas la même chose que votre taux moyen d’imposition ! La TMI est le taux d'imposition qui s'applique à la dernière partie de vos revenus. En d'autres mots, c'est le taux d'impôt que vous payez sur le dernier euro que vous gagnez.

En France, il existe 5 tranches d’imposition :

Et voici un exemple pour que ce soit plus clair : Imaginons que vous ayez un salaire de 40 000€ annuel.

- Les premiers 10 777 € sont imposés à 0%, donc pas d'impôt sur cette tranche.

- La tranche de revenus de 10 778 € à 27 478 €, soit 16 700 € (27 478 € - 10 778 €), est imposée à 11%.

- Ensuite, la tranche de revenus de 27 479 € à 40 000 €, soit 12 521 € (40 000 € - 27 479 €), est imposée à 30%.

Votre tranche marginale d'imposition est donc de 30%, car c'est le taux d'imposition appliqué sur la dernière portion de vos revenus.

C'est pourquoi le PER est généralement recommandé aux personnes ayant un salaire élevé (qui ont donc une TMI élevée) et qui ont plus de "chance" de voir leur TMI baisser à la retraite !

Chez Mon Petit Placement, nous proposons un PER simple et efficace. Nous vous proposons un PER qui s’adapte à vos objectifs et à votre appétit pour le risque grâce à 3 profils différents : Prudent, Équilibré et Dynamique.

Investissement retraite n°2 : l’assurance-vie

L’assurance-vie est un super outil pour épargner pour sa retraite.

C’est un contrat d'épargne à long terme qui permet de se constituer un capital et de bénéficier d'avantages fiscaux. Dans ce contrat, l'assuré effectue des versements réguliers ou ponctuels, qui sont investis dans différents supports tels que des fonds en euros ou des unités de compte (actions, obligations, etc.).

L'argent placé dans une assurance-vie peut être utilisé pour divers objectifs, notamment la préparation de la retraite. Contrairement au Plan Épargne Retraite (PER), l'assurance-vie offre plus de flexibilité, car l'argent peut être récupéré à tout moment, sans restriction !

Après une période de 8 ans, l'assurance-vie bénéficie d'une fiscalité avantageuse. Les gains réalisés sur le contrat sont soumis une fiscalité allégée. De plus, l'assurance-vie permet de bénéficier d'abattements fiscaux annuels sur les sommes retirées.

Bon, pour que ce soit plus clair, on vous résume tout sur ce schéma :

Investissement retraite n°3 : l’immobilier

Investir dans l’immobilier pour ses vieux jours est également une solution intéressante pour la retraite. Et cela peut se faire de différentes manières :

L’immobilier locatif

En investissant dans des biens immobiliers, vous pouvez gagner de l'argent grâce aux loyers que vous percevez. Ces loyers peuvent te permettre de couvrir tes dépenses quotidiennes une fois que vous serez à la retraite, sans devoir compter seulement sur ta pension !

Le mieux, c'est de commencer tôt à investir dans l'immobilier locatif. En effet, vous pouvez bénéficier d'une plus longue période pour rembourser ces prêts avant d'arriver à la retraite. Ainsi, une fois que vous serez à la retraite, vous n'aurez plus de prêt à rembourser et vous pourrez profiter pleinement des loyers que génèrent vos investissements immobiliers !

La SCPI (Société Civile de Placement Immobilier)

C’est une forme d'investissement un peu particulière, à mi-chemin entre l’immobilier et les placements financiers.

Le fonctionnement est simple : en tant qu'investisseur, vous achetez des parts de SCPI. Ensuite, c'est la SCPI qui se charge de gérer tous les aspects liés aux biens immobiliers : achat, location, gestion des problèmes, etc. Vous détenez un tantième des biens immobiliers de la SCPI et vous recevrez, chaque trimestre, une part des loyers générés, proportionnel à votre investissement.

L’avantage des SCPI comparé à de l’immobilier classique, est que vous n’avez rien à gérer : la société s’occupe de tout et vous, vous n’avez plus qu’à récolter les loyers ! En investissant dans des parts de SCPI, vous pouvez ainsi percevoir des revenus réguliers sous forme de loyers tout au long de votre vie active. Ces loyers peuvent constituer un complément de revenu une fois que vous serez à la retraite.

FAQ

Quelles sont les meilleures options pour investir pour sa retraite ? Les options populaires incluent les comptes de retraite à avantages fiscaux comme les PER et l’assurance-vie. L'immobilier est également une très bonne option pour la retraite.

À quel âge devrais-je commencer à investir pour ma retraite ? Il est conseillé de commencer le plus tôt possible, souvent dès votre premier emploi. Plus vous commencez tôt, plus vous bénéficierez de la croissance de vos investissements qui peut significativement augmenter votre épargne retraite.

Comment calculer combien je dois épargner pour ma retraite ? Utilisez un simulateur de retraite en ligne pour estimer vos besoins. Si cela vous intéresse, nous proposons un simulateur de retraite gratuit pour vous permettre de savoir combien vous devriez épargner pour votre retraite.