Vous avez un projet d'épargne ?

Que ce soit pour défiscaliser, faire fructifier votre argent ou épargner pour vos enfants, notre simulateur vous guide vers les solutions adaptées à vos objectifs !

Imaginez un investisseur français du XVIIIe siècle, écoutant les rumeurs des salons parisiens sur la Compagnie des Indes orientales. À l'époque, investir signifiait parier sur l'avenir de l'Empire colonial, avec ses promesses de richesses venant des épices et des tissus exotiques…

Aujourd'hui, les dynamiques ont changé, mais la France reste un terreau fertile pour les investisseurs ! Avec une économie diversifiée, des incitations fiscales attractives et un marché en pleine effervescence, investir en France en 2025 offre de belles opportunités.

Que vous soyez attiré par les actions, l'immobilier ou les fonds d'investissement, la France a de quoi répondre à vos ambitions financières. Dans cet article, découvrez comment et pourquoi investir en France !

Investir en France, ça veut dire quoi ?

Investir en France, c'est choisir de placer votre argent dans l'une des économies les plus stables et dynamiques d'Europe. La France offre une multitude d'opportunités d'investissement pour les particuliers, allant des actions en bourse aux fonds d'investissement, en passant par l'immobilier et les obligations.

En investissant en France, vous pouvez profiter d'un environnement économique favorable, d'un cadre réglementaire solide et d'un marché diversifié. Que vous soyez un investisseur novice ou expérimenté, investir en France signifie tirer parti des ressources et des infrastructures d'un pays qui accueille favorablement les capitaux étrangers.

Diversité des opportunités

La France propose une large gamme de véhicules d'investissement, adaptés à différents profils et objectifs financiers. Que vous souhaitiez investir dans des actions, des fonds d'investissement, des obligations, des ETF ou dans l'immobilier, il y a forcément une option qui vous correspond.

Un cadre réglementaire avantageux

Investir en France, c'est aussi bénéficier d'un cadre juridique et fiscal attractif. Le pays offre plusieurs incitations fiscales pour les investisseurs, notamment via le Plan d'Épargne en Actions (PEA), qui permet d'investir en actions françaises et européennes avec des avantages fiscaux intéressants après cinq ans de détention.

Sécurité et stabilité

La France est reconnue pour la stabilité de son système financier et son cadre réglementaire strict, qui protègent les investisseurs contre les abus et les fraudes. De plus, les infrastructures technologiques et financières du pays, telles que la Bourse de Paris (Euronext), garantissent des transactions sécurisées et une liquidité importante.

Vous devez maintenant vous demander comment investir en France ? La réponse juste en dessous !

Investir sur un fonds d’investissement français

Investir sur un fonds d’investissement français, c'est confier la gestion de votre argent à des professionnels qui vont le placer dans un portefeuille diversifié d'actifs, principalement d'entreprises françaises. Un fonds d'investissement, appelé OPCVM dans le jargon financier, vous permet de mutualiser votre capital avec celui d'autres investisseurs, ce qui donne accès à une plus grande variété d'actifs et réduit les risques individuels.

Vous recherchez une manière simple et avantageuse d'investir dans des fonds d'investissement ? L’assurance-vie est souvent le meilleur choix.

Qu'est-ce qu'une assurance-vie ?

L’assurance-vie est un produit d’épargne qui vous permet de faire fructifier votre capital à moyen et long terme, tout en bénéficiant d’avantages fiscaux. Contrairement à ce que son nom pourrait laisser penser, l’assurance-vie n’est pas uniquement destinée à couvrir des risques liés à la vie ou au décès. Elle sert également de support pour investir dans différents fonds d’investissement.

Les principaux avantages de l’assurance-vie incluent :

- Flexibilité : Vous pouvez choisir parmi une large gamme de supports d’investissement, incluant des fonds en euros garantis et des unités de compte investies en actions, obligations, ou autres actifs.

- Avantages fiscaux : Les gains sont soumis à une fiscalité avantageuse après huit ans, et en cas de transmission, l’assurance-vie permet de bénéficier d’exonérations fiscales importantes.

- Disponibilité des fonds : Bien que l’assurance-vie soit un placement à long terme, vous pouvez à tout moment effectuer des retraits partiels ou totaux de votre capital.

Il existe de nombreux fonds d’investissement spécialisés dans les entreprises françaises. Par exemple, le fonds Independance AM – France Small se concentre sur les petites et moyennes entreprises françaises. Ce fonds est particulièrement intéressant pour ceux qui souhaitent soutenir l’économie locale tout en cherchant à obtenir un rendement attractif.

Independance AM – France Small est réputé pour sa stratégie de sélection rigoureuse des entreprises dans lesquelles il investit. Ce fonds privilégie les sociétés avec un fort potentiel de croissance, une gestion solide et des perspectives de développement à long terme. Parmi les points forts de ce fonds, on note :

- Diversification : Le fonds investit dans une multitude de secteurs, ce qui permet de réduire les risques liés à un secteur spécifique.

- Performance historique : Historiquement, ce fonds a réussi à générer des rendements supérieurs à la moyenne du marché, en partie grâce à une sélection minutieuse des entreprises.

- Engagement local : En investissant principalement dans des PME françaises, le fonds soutient directement l’économie locale et les entreprises innovantes du pays.

Vous souhaitez investir français via une assurance-vie pour combiner sécurité et simplicité ? Nous avons la solution pour vous : Mon Petit Placement et son portefeuille Cocorico !

Investir en Bourse avec les actions

Investir en Bourse consiste à acheter des actions, c'est-à-dire des parts de propriété dans des entreprises cotées sur les marchés financiers. En tant qu’actionnaire, vous bénéficiez de la croissance de l’entreprise et des dividendes versés.

En France, le Plan d’Épargne en Actions (PEA) est un dispositif attractif pour investir en Bourse tout en profitant d’avantages fiscaux.

Le Plan d'Épargne en Actions (PEA)

Le PEA est un compte spécialement destiné à l’investissement en actions de sociétés européennes, avec une fiscalité avantageuse. Après cinq ans de détention, les gains réalisés sont exonérés d’impôt sur le revenu, bien que les prélèvements sociaux s’appliquent. Le PEA classique permet des versements jusqu’à 150 000 €, tandis que le PEA-PME offre la possibilité d’ajouter jusqu’à 75 000 € supplémentaires.

Le PEA offre une grande flexibilité et diversification, vous permettant d’investir dans une large gamme d’actions et d’OPCVM européens. De plus, les arbitrages entre différentes actions sont possibles sans impact fiscal immédiat, tant que les fonds restent dans le plan.

Les entreprises françaises prometteuses pour investir via un PEA

En investissant via un PEA en France, il est essentiel de choisir des entreprises solides avec un fort potentiel de croissance. Par exemple :

- LVMH est un leader mondial dans le secteur du luxe, assurant une résilience économique et une forte croissance.

- Airbus, acteur majeur de l’aéronautique, bénéficie d’une demande constante pour ses avions commerciaux.

- TotalEnergies, en transition vers les énergies renouvelables, offre des perspectives de croissance durable.

- Danone, leader dans l’agroalimentaire, mise sur des produits sains et durables.

- Dassault Systèmes, spécialisée dans les logiciels de conception 3D, est à la pointe de l’innovation technologique.

- Enfin, STMicroelectronics, fournisseur clé dans l’industrie des semiconducteurs, profite de la demande croissante pour les technologies numériques.

Pour plus d'idées sur les actions à acheter en 2025, consultez notre article Quelles actions acheter en 2025 ?

Comment investir via un PEA ?

Pour investir en France via un PEA, commencez par ouvrir un compte auprès d’une banque ou d’un courtier en ligne offrant des conditions avantageuses en termes de frais de gestion et de courtage. Après avoir alimenté votre PEA, identifiez les entreprises dans lesquelles vous souhaitez investir en fonction de leurs performances passées et de leurs perspectives de croissance. Diversifiez votre portefeuille pour minimiser les risques en répartissant votre capital entre différentes entreprises et secteurs.

Investir en Bourse via un PEA est une excellente manière de participer à la croissance des entreprises françaises tout en bénéficiant d’avantages fiscaux. En choisissant judicieusement vos actions et en diversifiant votre portefeuille, vous pouvez maximiser vos chances de réaliser des gains significatifs sur le long terme.

Investir dans des obligations

Investir dans des obligations est une stratégie prisée par ceux qui recherchent une stabilité et des revenus réguliers pour leur portefeuille. Les obligations, souvent considérées comme une alternative moins risquée par rapport aux actions, peuvent jouer un rôle important dans la diversification de vos investissements en France.

Découvrons ensemble pourquoi et comment investir dans des obligations en France en 2025.

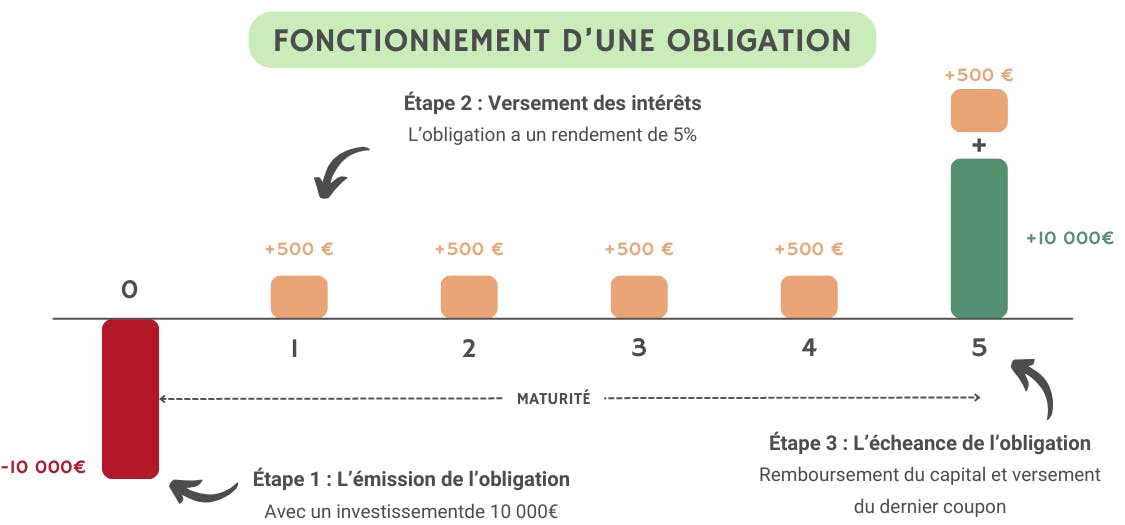

Qu'est-ce qu'une obligation ?

Une obligation est un titre de créance émis par une entreprise, une collectivité locale ou l’État pour financer ses besoins de trésorerie. En achetant une obligation, vous prêtez de l’argent à l’émetteur qui, en contrepartie, s’engage à vous rembourser à une date déterminée (la date d’échéance) tout en vous versant des intérêts (les coupons) périodiquement. Les obligations sont donc des instruments financiers à revenu fixe, offrant des rendements prévisibles.

Les types d'obligations en France

En France, vous pouvez choisir parmi plusieurs types d’obligations, chacune ayant ses propres caractéristiques et niveaux de risque :

- Obligations d’État (OAT) : Les Obligations Assimilables du Trésor (OAT) sont émises par l’État français pour financer ses dépenses publiques. Elles sont réputées pour leur sécurité, car elles bénéficient de la garantie de l’État. Les OAT à taux fixe offrent des rendements réguliers jusqu’à leur échéance, tandis que les OAT indexées sur l’inflation ajustent les paiements d’intérêts en fonction de l’inflation.

- Obligations de grandes entreprises (Corporate Bonds) : Des entreprises françaises de premier plan, telles que TotalEnergies, Orange ou Sanofi, émettent des obligations pour financer leurs projets et leurs opérations. Ces obligations offrent généralement des rendements plus élevés que les obligations d’État, mais comportent un risque légèrement supérieur en fonction de la santé financière de l’entreprise émettrice.

- Obligations vertes (Green Bonds) : Les obligations vertes sont émises pour financer des projets écologiques et durables. Par exemple, EDF a émis plusieurs obligations vertes pour financer ses projets de développement des énergies renouvelables. Ces obligations permettent aux investisseurs de soutenir des initiatives environnementales tout en obtenant des rendements attractifs.

Comment investir dans des obligations en France ?

Investir dans des obligations peut se faire de plusieurs manières.

Vous pouvez acheter des obligations françaises via une banque ou un courtier en ligne. Cela vous permet de sélectionner des obligations spécifiques en fonction de leur rendement, de leur durée et de la qualité de crédit de l’émetteur. Les obligations sont généralement cotées en unités de 1 000 €, mais certains courtiers permettent d’acheter des fractions d’obligations.

Les fonds obligataires sont des fonds d’investissement qui se concentrent sur les obligations. En investissant dans un fonds obligataire, vous bénéficiez d’une diversification immédiate et d’une gestion professionnelle. Cela peut réduire le risque associé à l’investissement dans une seule obligation. Vous pouvez passer par l’assurance-vie pour acheter des fonds obligataires.

Investir dans des ETF ou tracker

Les ETF (Exchange-Traded Funds), ou trackers, sont des fonds d’investissement qui suivent la performance d’un indice spécifique, comme le CAC 40 en France. Ils permettent d’investir de manière diversifiée en achetant une seule part de l’ETF, ce qui en fait une option attrayante pour les investisseurs cherchant à minimiser les risques tout en maximisant les opportunités de rendement. Les ETF sont cotés en bourse et peuvent être achetés et vendus tout au long de la journée de trading, offrant ainsi une grande flexibilité.

Investir dans des ETF CAC 40 est une excellente manière de miser sur les principales entreprises françaises. Le CAC 40 est l’indice de référence de la Bourse de Paris, composé des 40 plus grandes capitalisations boursières de France. En investissant dans un ETF CAC 40, vous bénéficiez de la performance globale de ces entreprises, ce qui vous permet de diversifier votre portefeuille tout en concentrant votre investissement sur le marché français.

Qu'est-ce que le CAC 40 ?

Le CAC 40 (Cotation Assistée en Continu) est l’indice boursier phare de la Bourse de Paris. Il regroupe les 40 entreprises françaises les plus importantes en termes de capitalisation boursière et de liquidité. Parmi ces entreprises, on trouve des géants comme LVMH, TotalEnergies, Sanofi et L’Oréal.

Le CAC 40 est un indicateur clé de la santé économique française et un baromètre de la performance des entreprises leaders du pays. En investissant dans un ETF CAC 40, vous avez accès à une partie significative de l’économie française, avec une diversification intégrée grâce à la variété des secteurs représentés dans l’indice.

Le Private Equity en France

Le private equity, ou capital-investissement, consiste à investir dans des entreprises non cotées en bourse. Ces investissements permettent de soutenir des entreprises à différents stades de leur développement, allant des start-ups innovantes aux entreprises matures en quête de croissance.

En France, le private equity est un secteur dynamique offrant des opportunités de rendements attractifs, bien que cela comporte également des risques plus élevés comparés aux investissements traditionnels.

Comment investir en Private Equity ?

Le private equity implique l’achat de parts ou d’actions dans des entreprises privées, souvent par le biais de fonds spécialisés. Les fonds de private equity lèvent des capitaux auprès d’investisseurs institutionnels et privés pour investir dans des entreprises avec un potentiel de croissance significatif.

En échange, ces fonds apportent non seulement des capitaux, mais aussi leur expertise en matière de gestion et de stratégie pour aider les entreprises à se développer.

Vous voulez en savoir plus sur l’investissement en Private Equity ? Lisez notre article spécial “Comment investir en Private Equity ?”

Exemples concrets de Private Equity en France

- Ardian : Ardian est l’un des plus grands gestionnaires de fonds de private equity en Europe. Basée à Paris, cette société gère plus de 130 milliards d’euros d’actifs et investit dans divers secteurs, tels que l’énergie, la santé et les infrastructures. Par exemple, Ardian a récemment investi dans l’entreprise française BioSerenity, spécialisée dans les solutions médicales connectées.

- Eurazeo : Eurazeo est une société de gestion de private equity cotée en bourse, avec une forte présence en France. Elle investit dans des entreprises de taille moyenne et grande, et possède un portefeuille diversifié incluant des marques bien connues comme Moncler et Asmodee. En 2023, Eurazeo a investi dans la société ManoMano, un leader européen du bricolage et jardinage en ligne.

- Bpifrance : La Banque publique d’investissement (Bpifrance) joue un rôle crucial dans le soutien au développement des entreprises françaises via le private equity. Elle investit directement dans des entreprises innovantes et accompagne leur croissance. Par exemple, Bpifrance a soutenu la startup française Ynsect, spécialisée dans la production de protéines d’insectes pour l’alimentation animale et humaine.

Ainsi, pour investir dans le private equity en France, vous pouvez soit investir directement dans des fonds de private equity gérés par des sociétés comme Ardian, Eurazeo ou Bpifrance, mais généralement le montant minimum d’investissement est élevé et dépasse les 100 000 €.

Sinon, vous pouvez passer par des plateformes de crowdfunding spécialisées, ce qui vous permettra d’investir avec de plus petites sommes !

Investir dans l’immobilier en France

Une autre manière populaire et potentiellement lucrative d’investir en France est l’immobilier. Le marché immobilier français offre de nombreuses opportunités, que ce soit par l’achat direct de biens immobiliers ou via des solutions plus accessibles comme les SCPI (Sociétés Civiles de Placement Immobilier) et les SCI (Sociétés Civiles Immobilières).

L'achat de biens immobiliers

Acheter un bien immobilier est une méthode traditionnelle d’investissement qui peut offrir des rendements attractifs, notamment à travers les loyers perçus et la plus-value à la revente. Cependant, cette approche nécessite généralement un capital conséquent, notamment pour l’achat, les frais de notaire, et les éventuels travaux de rénovation.

De plus, la gestion locative peut être chronophage et compliquée, surtout si vous possédez plusieurs propriétés.

SCPI et SCI : Des alternatives accessibles

Pour ceux qui souhaitent investir dans l’immobilier sans les contraintes de la gestion directe et avec un budget plus limité, les SCPI et les SCI sont des solutions idéales.

- SCPI (Sociétés Civiles de Placement Immobilier) : En investissant dans des parts de SCPI, vous devenez copropriétaire d’un portefeuille diversifié de biens immobiliers géré par une société de gestion. Les SCPI collectent les loyers perçus et les redistribuent sous forme de dividendes aux investisseurs. Cette méthode offre une entrée en matière accessible, avec des tickets d’entrée généralement autour de 1 000 €.

- SCI (Sociétés Civiles Immobilières) : Les SCI fonctionnent de manière similaire aux SCPI, mais elles sont souvent utilisées pour des investissements en famille ou entre amis. Elles permettent de mutualiser les coûts et les bénéfices liés à l’achat et la gestion de biens immobiliers. Investir dans une SCI peut se faire à travers des contrats d’assurance-vie, ce qui réduit encore le seuil d’entrée à des montants aussi bas que 300 €.

Le portefeuille immobilier de Mon Petit Placement

Pour ceux qui souhaitent une solution clé en main, Mon Petit Placement propose d’investir dans la SCI Novaxia R. La SCI Novaxia R se spécialise dans le recyclage urbain, transformant des bureaux obsolètes en logements éco-responsables. Ce fonds offre une performance cible de 5 % par an, avec une stratégie d’investissement axée sur l’acquisition de biens à des prix attractifs pour profiter de la remontée des prix futurs.

Pour avoir accès à la SCI Novaxia R, il vous suffit de vous inscrire sur le site Mon Petit Placement en moins de 5 minutes top chrono et de sélectionner l’investissement dans le portefeuille immobilier. Cette démarche simple et rapide vous permet de profiter des avantages de l’investissement immobilier sans les tracas de la gestion directe.

Pourquoi investir en France ?

Vous hésitez encore à investir en France ? Laissez-nous vous donner quelques bonnes raisons qui pourraient vous faire changer d’avis !

Un environnement économique dynamique

La France bénéficie d’une économie solide et diversifiée, avec des secteurs clés comme l’aéronautique, le luxe, l’énergie, la technologie et l’agroalimentaire. Cet environnement économique dynamique offre aux investisseurs des opportunités de croissance et de profitabilité.

Innovation et recherche

La France est à la pointe de l’innovation avec de nombreux centres de recherche et une forte culture de startups. Investir en France, c’est miser sur l’innovation et les technologies de demain, notamment dans des domaines comme l’intelligence artificielle, la biotechnologie et les énergies renouvelables.

Incitations fiscales

Le gouvernement français offre diverses incitations fiscales pour encourager l’investissement. Que ce soit via le Plan d’Épargne en Actions (PEA), l’assurance-vie, les réductions d’impôt pour investissement immobilier locatif (Pinel, Malraux), ou les crédits d’impôt pour la recherche, les avantages fiscaux sont nombreux et attractifs.

Diversité des options d'investissement

En France, vous pouvez diversifier votre portefeuille avec des options d’investissement variées comme les actions, les obligations, les fonds d’investissement, les ETF, et l’immobilier. Cette diversité vous permet de répartir les risques et de maximiser vos chances de rendement.

Un système juridique et financier solide

Le cadre juridique en France protège les investisseurs et assure une transparence des marchés grâce à l’AMF (Autorité des Marchés Financiers). De plus, les infrastructures financières, comme la Bourse de Paris, offrent des transactions sécurisées et une liquidité importante.

Comme vous l’aurez vu tout au long de cet article, investir en France en 2025 offre une multitude d’opportunités pour diversifier et faire fructifier votre capital. Que vous optiez pour des fonds d’investissement, des actions en Bourse, des obligations, des ETF, l’immobilier ou le private equity, chaque option présente des avantages spécifiques qui peuvent répondre à vos objectifs financiers et à votre profil d’investisseur.

FAQ : Comment et pourquoi investir en France ?

Quel est le meilleur investissement en France ?

Le meilleur investissement en France dépend de vos objectifs financiers, de votre profil de risque et de votre horizon de placement. Les actions via un PEA offrent des avantages fiscaux intéressants, tandis que l’immobilier, notamment via les SCPI, permet de diversifier et sécuriser vos placements. Pour les investisseurs cherchant des rendements stables, les obligations d’État ou les fonds obligataires peuvent être une bonne option.

Est-ce qu'un étranger peut investir en France ?

Oui, un étranger peut tout à fait investir en France. Le pays offre de nombreuses opportunités d’investissement pour les non-résidents, que ce soit dans l’immobilier, les actions, les obligations ou les fonds d’investissement. Les démarches sont souvent facilitées par des intermédiaires financiers et des conseils juridiques spécialisés.

Où placer 100 000 euros en 2025 ?

Placer 100 000 euros en 2025 peut se faire via une combinaison de plusieurs investissements pour diversifier les risques. Vous pouvez envisager de répartir cette somme entre des actions via un PEA, des SCPI pour profiter du marché immobilier, et des fonds d’investissement pour une diversification instantanée. L’immobilier direct ou des investissements dans des fonds de private equity sont également des options à considérer.

Quel est le meilleur pays pour investir ?

Le meilleur pays pour investir dépend de nombreux facteurs comme la stabilité économique, les opportunités de marché, et les avantages fiscaux. La France est souvent considérée comme un excellent choix grâce à son économie diversifiée, ses incitations fiscales attractives et son cadre juridique stable. Cependant, d’autres pays comme les États-Unis ou encore l’Allemagne peuvent également offrir de bonnes opportunités en fonction de vos objectifs spécifiques.